来了!留职补贴 “替代测试” 出台

自从联邦政府推出第一轮及第二轮刺激经济计划依赖,我们收到很多客户及非客户的询问,冠以怎么获取这个给中小型(全球关联总收入5千万澳元或以下)企业的联邦层面现金补贴。我们在上两周的文章已经对计划进行了解读,包括获得现金补贴的基本资格要求及其它条件。

我们本周按照更新后的第二轮计划,用实际举例展示这个补贴的计算:

另外,关于资格要求,根据税局最新指引,如果你为了获得额外现金补贴而特意注册成为雇主或突然增加工资支出,税局会通过不同渠道严查相关行为,包括比对以前的工资水平。

任何对付款性质的突然改变都可能导致税局调查付款是否实际上是工资,以及调查是否有工资支出的特征,包括相应的代扣代缴预提所得税扣缴及员工福利税合规性。

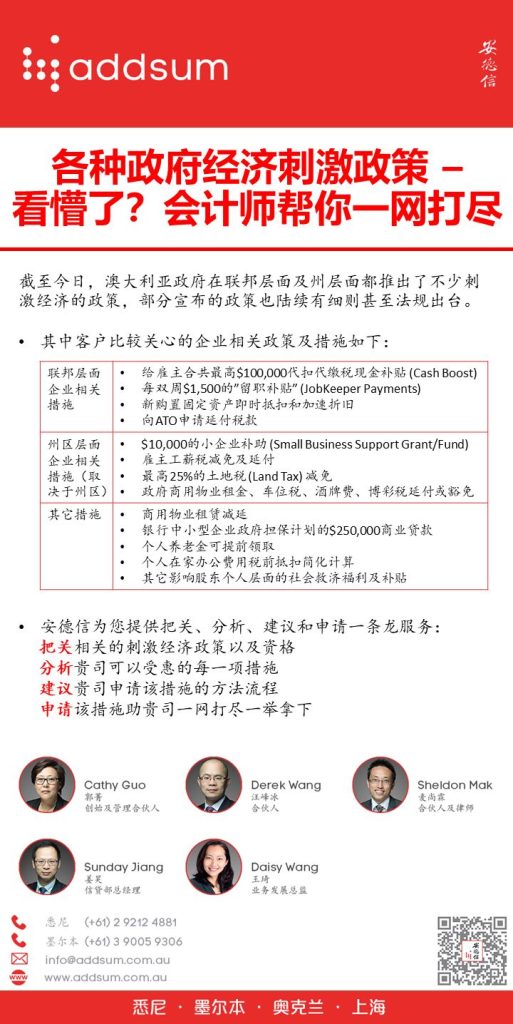

其它帮助企业的政策除了上述现金补贴之外,别忘了还有其它帮助企业的政策:

澳大利亚总理斯莫里森在本周宣布了价值1,300亿澳元的经济刺激计划,在新关疫情期间为多达600万澳大利亚人的工资提供支持。这一次的是在已宣布的联邦政府经济刺激计划中的176亿澳元(第一轮)和660亿澳元(第二轮)的第三轮计划。

作为史无前例的1300亿澳元刺激计划的一部分,最主要的就是每两周支付给雇主1500澳元的“留职补贴(Jobkeeper Payment)”,用以支付其员工的工资,目的是让每名员工在新冠疫情期间可以继续保留工作。计划要求雇主确保每个员工获得双周税前工资至少1500澳元,也就是如果员工本来双周税前工资不足1500澳元,措施适用期间他们工资需要补足到1500澳元。

若要符合资格:

“上年同期”至少是一个月,至于实际对比方法,目前财政部指引是与其去年同期月度季度活动申报表数据相比较,但若上一年没有运营或不能代表正常或平均营业额,将会根据额外信息酌情考虑,而且税局也可以在不满足跌幅门槛的情况下酌情考虑批准补贴申请。

据估计,这笔1,500澳元的补贴相当于工资中位数的70%,甚至那些受疫情影响最严重行业(例如零售业,酒店业和旅游业)工资中位数的100%。

迄今为止采取的刺激和生存计划将有助于澳大利亚避免在整个危机中看到“其经济崩溃”的命运。

“留职补贴”会由澳大利亚税务局(ATO)交付给企业,每员工每两周1500澳元为固定补贴,不需按照工资水平计算。它将通过STP(Single Touch Payroll)系统进行管理,前提是要求企业继续留用相关员工。

实际补贴分发将在5月的第一个星期开始,并将追溯到3月30日。

补贴计划将持续6个月。

零售企业因疫情导致收入大跌60%,全职员工甲双周税前工资3000澳元,兼职员工乙双周税前工资1000澳元,均为澳大利亚永久居民。

该企业可以获得每个员工双周1500澳元的补贴,去支付员工甲员工乙的工资。该企业将正常支付双周税前工资3000澳元给员工甲,但是给员工乙的双周税前工资除了正常的1000澳元还有额外500澳元才能确保员工获得1500澳元双周税前工资。

不过养老金雇主供款只需要按3000澳元及1000澳元计算,但是企业可以选择为500澳元也提供养老金雇主供款。