客户提问

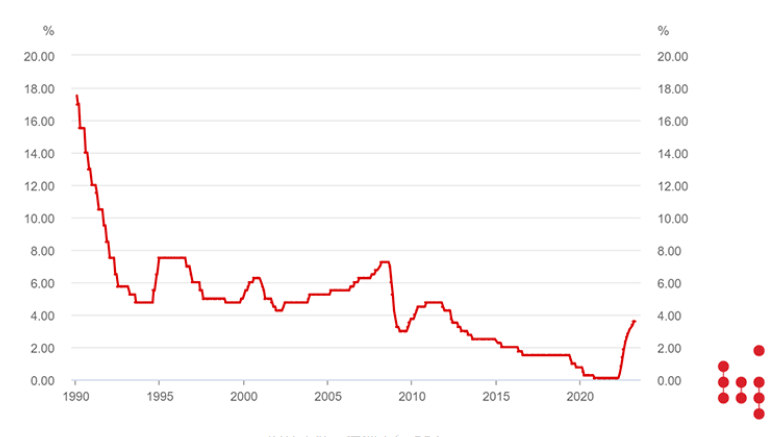

希望降低抵押贷款、个人贷款或信用卡债务利率的人都失望了,因为在六月中央银行将官方基准利率依旧维持在4.35%——这是12年来的最高水平。

储备银行行长米歇尔·布洛克透露,储备银行董事会在近期会议中考虑过上调利率,而不是降息,这意味着借款人的住房贷款利率约为6.8%,对那些希望生活成本得到缓解的家庭来说无疑是一个新的打击。

为什么不降息?

通货膨胀,尤其是服务类通货膨胀(保险、租金、理发等),是储备银行不降息的原因,从长远来看,帮助困难的澳大利亚人的最好方法是降低通货膨胀。目前通货膨胀率约为3.6%,中央银行希望将其降至2%到3%的目标区间。维持高利率可以减缓经济增长并减轻价格压力,但也有可能过度打压经济,导致澳大利亚陷入衰退。储备银行表示,董事会的焦点是降低通胀,这将帮助大家理解利率的变化。

为什么通货膨胀率高?

通货膨胀率高是因为经济尚未充分降温。利率已经做了大部分工作,将通货膨胀率从8%降至3.6%。但即便失业率为4%,近12个月澳洲的国内生产力并没有提高。另一方面,联邦和州政府试图通过各种支出以保持经济稳定而缓慢地增长,但对通货膨胀也没有产生实质性的帮助。用经济学的语言来说,经济中仍然存在过剩需求。这意味着情况需要进一步恶化才能好转。

利率什么时候会下降?

利率短期内不会下降。许多认为利率现在应该下降的市场经济学家已经将预期时间推迟到今年年底或明年,联邦银行预计从11月开始降息,但警告这可能会根据数据变化。德勤经济研究合伙人史蒂芬·史密斯表示,在经济疲软且通胀下降的情况下,过度管理只会导致不必要的经济衰退。